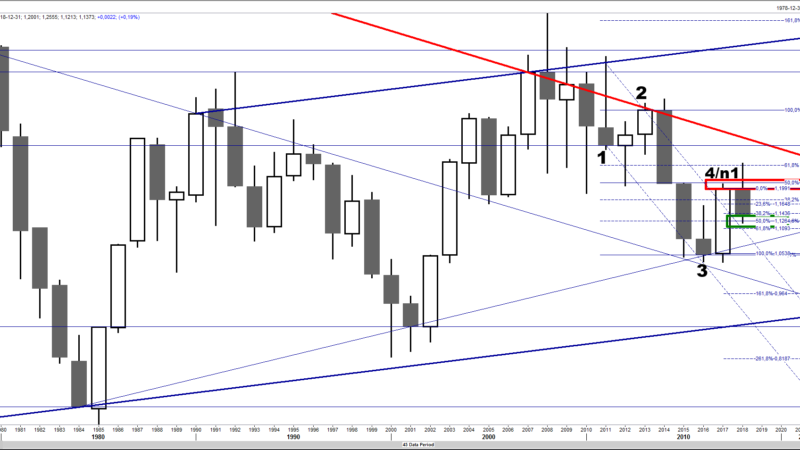

EURUSD – rok 2018 należał bezdyskusyjnie do podaży. Po tym, jak rok wcześniej doszło do podejścia w rejon poziomu 1.2000 i wybicia wcześniejszego kanału spadkowego, realizacja zysków jest czymś jak najbardziej naturalnym.

Warto tutaj mieć świadomość, że dominująca pozostała wciąż popytowa świeca z roku 2017 – silne wsparcie w cenie 1.1260, wynikające z 50-proc. jej zniesienia utrzymało się. Ponadto cofnięcie z roku 2018 pozostało powyżej górnego ograniczenia wybitego kanału spadkowego, zatem możliwe, że mamy do czynienia z ruchem powrotnym, potwierdzającym gotowość do większego ruchu wzrostowego w 2019 roku.

Oczywiście okolice poziomu 1.1260 muszą się dalej bronić, co nie zmienia faktu, że chwilowe zejścia w rejon poziomu 1.1090 są możliwe w pierwszych miesiącach nowego roku.

Silnym oporem dla rynku w perspektywie kolejnych lat jest wspomniana już bariera 1.20 i w przypadku jej trwałego pokonania, celem stanie się wewnętrzna linia trendu spadkowego, czyli obecnie okolice poziomu 1.29.

Z kolei trwałe zanegowanie bariery 1.10, z czym musimy się wciąż liczyć biorąc pod uwagę aktualną tendencję spadkową, z jaką mamy do czynienia do 2009 roku, to sygnał na kolejną podfalę spadkową (5) o potencjale ruchu do lokalnego wsparcia (minimum fali 3) w cenie 1.0520.

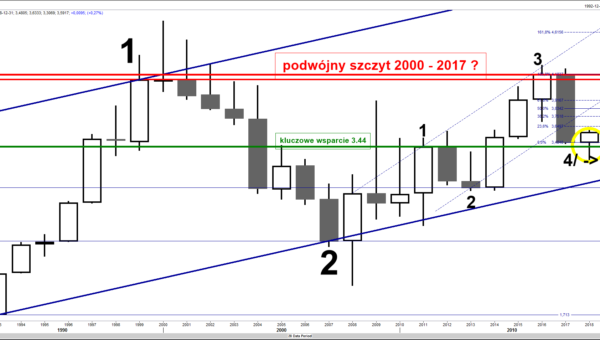

USDPLN – formacja podwójnego szczytu, rozpościerająca się nad rynkiem od 2000 roku wygląda mimo wszystko na niezagrożoną.

Wąski zakres 4.1300 – 4.1800 wywołał rok temu silne tąpniecie, które było potwierdzeniem siły wspomnianej strefy. Co ciekawe, spadki z 2017 roku zatrzymały się idealnie na kluczowej strefie wsparcia 3.4400 – 3.4800, a więc odreagowanie, z którym mięliśmy do czynienia rok później było czymś niemal oczywistym.

Rok 2018 przyniósł wzrosty wartości dolara amerykańskiego w rejon poziomu 3.8340, który wynika z 50-proc. zniesienia poprzedzających go spadków. To kluczowe zniesienie, biorąc pod uwagę dominację podaży, jeżeli w 2019 roku nie dojdzie do trwałego przekroczenia okolic 3.8340, możemy mieć do czynienia z powtórką schematu, który wystąpił na rynku w latach 2000 – 2007. (analogia do lat 2017 – 2018 wystąpiła w latach 2004 – 2005).

Gdyby rok 2018 okazał się tylko korektą spadków z poprzedniego roku, notowania dolara amerykańskiego mogą mieć poważne problemy (poniekąd mogące wynikać ze zbyt dynamicznych podwyżek stóp procentowych w 2018).

Technicznie możliwe byłoby wtedy zejście USD w kierunku dolnego ograniczenia aktualnego, szerokiego kanału wzrostowego, czyli nawet w rejon poziomu 3.2000 w latach 2019 – 2020!

EURPLN – od 2011 roku barierą nie do przejścia pozostaje wąska strefa 4.4000 – 4.4600. Zdecydowanie zmniejszona zmienność w ostatnich latach jest z pewnością przejściowa, a problemy z kontynuacja wzrostów mogą zapowiadać mocniejsze cofnięcie – tym bardziej, że spadki z 2017 roku nie zostały zanegowane w kolejnym roku, przez co wstępny sygnał sprzedaży na rynku jest utrzymany.

Mimo to ewentualna przecena będzie ograniczona przez barierę psychologiczną na poziomie 4.0000, pokrywająca się z minimami z 2015 roku i dopiero jej trwałe i zdecydowane zanegowanie będzie sygnałem na test minimów z 2007/2008 roku w cenie 3.6000.

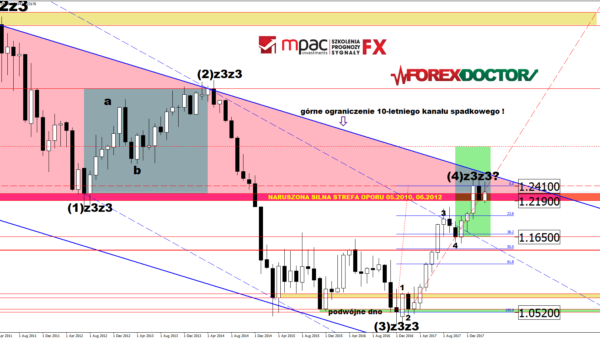

USD INDEX – od 2009 roku relatywna siła dolara amerykańskiego znajduje się w kanale wzrostowym. Po tym, jak w 2017 roku doszło do zdecydowanej korekty siły USD, wsparciem okazała się strefa 88.20 – 89.20, pokrywająca się ze szczytem 1 fali wzrostowej, rozpoczynającej dotychczasową strukturę wzrostową. Obrona wspomnianego zakresu potwierdziła regularność aktualnego układu a więc odbicie na rynku w 2018 roku było naturalną koleją rzeczy.

Problemy z przekroczeniem poziomu 97.30, wynikającym z 61.8-proc. zniesienia poprzedniej fali spadkowej, mogą zapowiadać silniejsze cofnięcie – tym bardziej, że oprócz wspomnianego oporu, skuteczną barierą jest również wewnętrzny kanał spadkowy, którego górne ograniczenie blokuje popyt od 3 miesiący, a to już wystarczające ostrzeżenie przed wystąpieniem realizacji zysków z długich pozycji w dolarze.

Najnowsze komentarze